|

| 利用期权组合投资策略实现稳健盈利 | |

| |

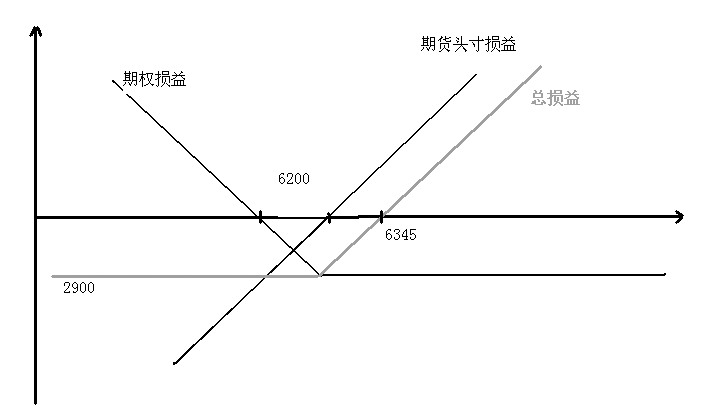

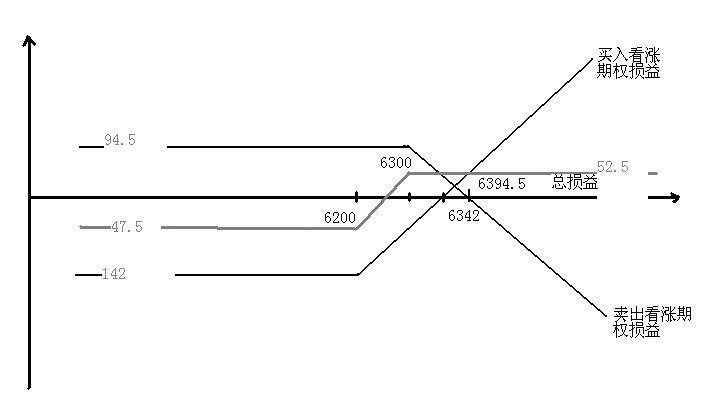

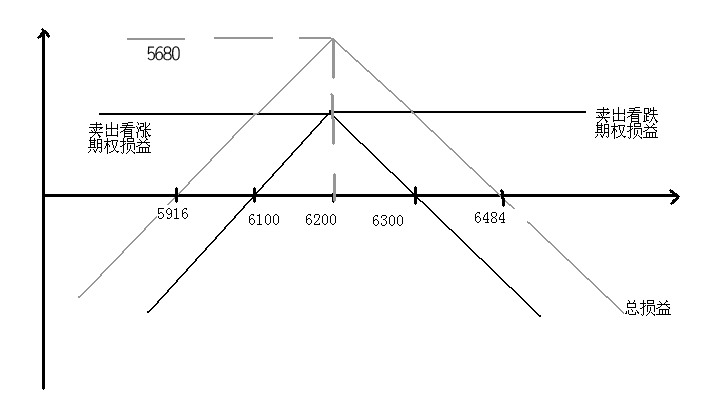

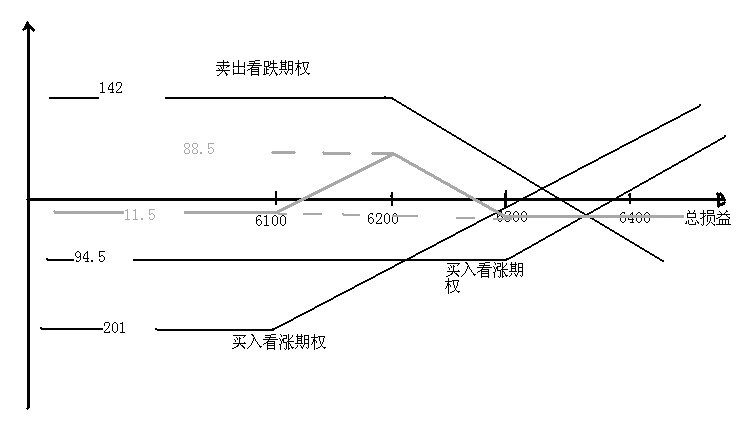

操作时不仅要考虑投入、风险收益比,还要考虑策略实施成功的概率  作为一种金融衍生品,期权自诞生之日起就展现出较强的生命力。期权之所以备受青睐,主要是初始投入低、资本增值快、风险有限、不存在追加保证金或强行平仓的问题。期权本质是风险对冲工具,主要用来规避标的物价格大幅波动带来的风险。目前,期权已经演变成一种重要的投资手段,一些基金和投资机构经常配比一定量的期权。国内商品期权上市后,随着投资者的增加,对期权投资策略的要求也不断提高,纯粹单边策略存在“赌”的成分,组合投资策略逐渐成为主流。 组合投资策略的内涵和特点 金融市场的风险是不可预知的,只要你投身于金融市场,无论是证券、期货还是期权市场,都必然正在或将要面对金融风险。对于投资而言,依靠单一投资策略抵御风险的能力较弱。金融界有这样一句话:所有的鸡蛋不放到同一个篮子里。如果所有资金执行同一个投资策略,那么一旦发生风险事故,面临的风险就是巨大的,带来的结果也是灾难性的,尤其是大资金投资。 所谓组合投资策略,是把资金分成若干份,分别执行不同的投资策略,这些投资策略风险相关性较低,或能够产生一定的风险对冲效果,进而降低整体投资风险。 本质上,组合投资策略就是分散风险的投资策略或形成风险对冲的套利策略,其最重要的一点就是降低风险。由于风险和收益是同一枚硬币的两面,降低风险的同时,也会降低潜在收益。所以,组合投资策略是一种低风险、低收益的投资策略。期权组合投资策略是指买卖期权和买卖期权标的物相结合或买入期权和卖出期权相结合,以降低投资成本和风险的稳健型投资策略。 运用组合投资策略需注意以下几点: 第一,要有较为丰厚的专业知识。现货交易只有一个方向,期货交易有两个方向,期权交易有四个方向,且期权合约的数量理论上是无限的,只要标的物价格一直单方向变化,就会不断有新的期权合约挂牌上市。组合投资策略不是单纯地买卖期权合约,还要分析权利金是高估还是低估、潜在的最大风险和最大收益等。因此,组合投资策略需要投资者具备较为丰厚的专业知识。 第二,要有较高的数据处理能力。组合投资策略需要投资者能够精确分析期权合约价格是否合理、合约间价差是否合理、期权合约价格与标的物价格变化的数理关系、波动率变化趋势等。只有具备强劲的数据处理能力,才能发现其中的机会。 第三,要有较多的资金投入。单一的投资策略需要的资金较少,如买入期权只需要支付一定的权利金,而不需要缴纳期货保证金,组合投资策略一般包含买入期权合约和卖出期权合约,这就需要支付期货保证金,也存在追加保证金和强平的风险,资金不足将导致组合投资策略的失败。 第四,要有较强的心理承受能力。策略实施的过程中可能出现一定的浮亏,投资者要有一定的风险承受能力。如果到达止损点,那么必须执行,坦然面对最终的结果。 期权组合投资策略的类别 期权组合投资策略多种多样,根据不同的划分标准,可以进行不同的分类。 根据投资标的物的性质,可以分为混合组合投资策略和纯期权组合投资策略。其中,混合组合投资策略可以是期权和期货组合投资,可以是期权和现货组合投资,也可以是期权、期货和现货组合投资;纯期权组合投资策略是策略中只有期权合约,没有其他类别的合约配比。 根据标的物的种类,可以分为金融期权组合投资策略和商品期权组合投资策略。其中,金融期权组合投资策略主要以股票期权、股指期权、外汇期权、利率(国债)期权等为投资对象;商品期权主要以农产品(000061,股吧)期权、能源期权、化工期权、有色金属期权、贵金属期权等为投资对象。 根据策略标的物存在的市场,可以分为国内市场期权组合投资策略和国内外跨市场期权组合投资策略。其中,国内市场期权组合投资策略主要以国内上市期权为主要投资对象;国内外跨市场组合投资策略的投资对象包括国内期权合约和国外期权合约。 根据标的物的存在期限,可以分为同期组合投资策略、跨期组合投资策略和展期组合投资策略。其中,同期组合投资策略指持有期权合约的到期日相同;跨期组合投资策略指持有期权合约的到期日不同;展期组合投资策略指持有期权合约到期后不断移仓换月,赚取展期收益。 根据潜在风险和潜在收益,可以分为风险低收益低的组合投资策略、风险低收益高的组合投资策略和风险高收益低的组合投资策略。 根据性质,可以分为套保组合投资策略、套利组合投资策略和备兑组合投资策略。 根据对标的物后市价格的判断,可以分为盘整组合投资策略和突破组合投资策略。其中,盘整组合投资策略认为标的物后市价格走势是振荡盘整,不会出现连续上涨或下跌行情;突破组合投资策略对标的物后市价格走势的判断恰恰相反。 在实际操作中,实施的组合投资策略可能属于多种策略范畴,如某投资者实施了以白糖期货1805合约为标的的蝶式期权套利策略,该策略既属于是纯期权组合投资策略范畴,也属于风险低收益低的组合投资范畴,又属于套利组合投资策略范畴。因此,期权组合投资分类是为了帮助投资者更好地理解期权,而操作中,投资者要根据自身的实际情况做决定。 期权组合投资策略的对比 每一种期权组合投资策略都有适合自己开花结果的“土壤”,这种“土壤”就是投资者对后市价格走势的预判和自己投资理念的结合。策略没有好与坏、优与劣,适合自己的才是最好的。 基于目前市场流行的操作策略,这里着重介绍五种组合投资策略,即备兑组合投资策略、保护性单边组合投资策略、垂直组合投资策略、跨式组合投资策略、蝶式组合投资策略。 备兑组合投资策略(备兑卖出看涨) 备兑组合投资策略是期权和标的物的组合,是指投资者在出售期权合约后,为规避期权标的物价格向不利方向快速变化后被行权带来的风险,提前在标的物市场进行相应操作,从而形成一种投资组合的交易策略。例如,某投资者卖出白糖看涨期权SR801C6200合约两份,收取权利金142元/吨,同时以6203元/吨的价格买入白糖期货1801合约两手,具体如下:  期权合约有效期内,白糖期货1801合约价格高于6200元/吨,盈利(扣除3个点的损耗,下同)最大,为2780元;白糖期货1801合约价格在6061—6200元/吨,仍盈利,盈利额为(白糖期货1801合约价格-6203元/吨 142元/吨)�20吨;白糖期货1801合约价格低于6061元/吨,该策略为亏损,理论上,标的价格跌到零,亏损最大,每吨亏损6061元。 保护性单边组合投资策略(买入看涨) 保护性单边组合投资策略是投资者在期货市场上持有一定的头寸,在期权市场上进行买入期权操作,以规避期货价格向不利方向变化的组合投资策略。本质上,该策略是利用期权权利和义务不对等的特点,对现有的期货头寸进行保护,即支付一定的权利金,买一份保险或设置一个止损线,避免风险继续扩大。例如,某投资者以6203元/吨的价格买入白糖期货1801合约两手,同时买入白糖看跌期权SR801C6200合约两份,支付权利金142元/吨,具体如下:  期权合约有效期内,白糖期货1801合约价格高于6345元/吨,投资者盈利,理论上,白糖期货1801合约价格无限高,盈利最多;白糖期货1801合约价格在6200—6345元/吨,属于亏损,亏损额为(6345元/吨-白糖期货1801合约价格)�20吨;白糖期货1801合约价格低于6200元/吨,亏损最大,亏损2900元。 垂直组合投资策略(垂直看涨) 垂直组合投资策略是对同一标的不同执行价期权合约的操作,也就是所谓的垂直套利,即买入一份执行价期权合约的同时卖出一份不同执行价期权合约。本质上,该策略是在对后市走势判断的基础上做出的决定,风险和收益都较为有限。例如,某投资者以142元/吨的价格买入白糖看涨期权SR801C6200合约两份,支付权利金2840元,同时以94.5元/吨的价格卖出白糖看涨期权SR801C6300合约两份,收取权利金1890元,具体如下:  期权合约有效期内,白糖期货1801合约价格高于6300元/吨,盈利最大,为1050元;白糖期货1801合约价格在6247.5—6300元/吨,仍有盈利,盈利额为(白糖期货1801合约价格-6247.5元/吨)�20吨;白糖期货1801合约价格低于6247.5元/吨,处于亏损状态,期货合约价格跌到6200元/吨以下,亏损最大,为950元。 跨式组合投资策略(盘整) 跨式组合投资策略是同时买入(卖出)看涨看跌期权合约(执行价可以相同,也可以不同),认为标的物后市价格将形成突破(盘整),但是方向不确定,从而进行的操作。根据执行价的不同,可以分为跨式策略和宽跨式策略。例如,某投资者以142元/吨的价格卖出白糖看跌期权SR801C6200合约两份,收取权利金2840元,同时以142元/吨的价格卖出白糖看涨期权SR180C6200合约两份,收取权利金2840元,具体如下:  期权合约有效期内,白糖期货1801合约价格等于6200元/吨,盈利最大,为5680元;白糖期货1801合约价格在5916—6484元/吨,有盈利,盈利额为(284元/吨-|白糖期货1801合约价格-6200元/吨|)�20吨;白糖期货1801合约价格低于5916元/吨或高于6484元/吨,出现亏损,理论上,价格无限高时,风险最大,价格跌至零时,风险较大,每吨亏损5916元。 蝶式组合投资策略(盘整) 蝶式组合投资策略是利用到期日相同、执行价不同的期权合约之间的不合理价差进行套利交易,由两个方向相反、共享居中执行价合约(居中执行价可以相同,也可以不同)的组合套利构成。该投资策略风险有限,收益也有限。例如,某投资者以201元/吨的价格买入白糖看涨期权SR801C6100合约1份,支付权利金2010元,以142元/吨的价格卖出白糖看跌期权SR801C6200合约两份,收取权利金2840元,以94.5元/吨的价格买入白糖看涨期权SR180C6300合约1份,支付权利金945元,具体如下:  期权合约有效期内,白糖期货1801合约价格等于6200元/吨,盈利最大,为885元;白糖期货1801合约价格在6111.5—6288.5元/吨,仍有盈利,盈利额在0—885元/吨;白糖期货1801合约价格低于6111.5元/吨或高于6288.5元/吨,出现亏损,而价格高于6300元/吨或低于6100元/吨,亏损最大,为115元。 结论及建议 期权组合投资策略有很多,上文仅拿比较常用的几种进行了对比。在策略对比中,对于跨式组合策略,可能会有不同意见。如果采用跨式突破策略,而不是盘整策略,那么得出的风险收益比是截然不同的。对于其他组合投资策略,即使对后市价格走势研判方向相反,做出相反的策略,风险收益比也变化不大。使用策略时要考虑的不仅是投入、风险收益比等,最重要的是考虑策略实施成功的概率。如果一个策略成功的概率很高,那么赚小钱也是可取的。反之,如果一个策略成功的概率很低,那么无论多低的风险收益比,也值得商榷。 因此,投资者在决定投资策略的时候,通过对后市价格走势的分析判断策略成功的概率,是大概率赚小钱,还是小概率赚大钱,是非常重要的。毕竟,盈利才是王道。 (作者单位:金石期货) | |

| |

免责声明: “新投网”所提供的信息及资料除原创外,有部分资讯从网络等媒体收集而来,版权归原作者及媒体网站所有,“新投网”力求保存原有的版权信息并尽可能注明来源;部分因为操作上的原因可能已将原有信息丢失,敬请原作者谅解,如果您对“新投网”所载文章及作品版权的归属存有异议,请立即通知我们予以删除,同时向您表示歉意!联系电话:025-84780499。 |

|

协会微信二维码 |

|